首页 > 资讯中心 > 华商动态 > 正文

债市为何调整 后市该怎么办?

发布时间:2020-06-29 10:25:03 来源:华商基金

近期以来,债市一改之前的强势行情出现调整,以债券为主要投资标的产品,如债券基金、部分净值型银行理财产品收益率也随之下降,甚至出现了负收益。

相比其他投资品种,债基等固定收益产品的亏损好像更让人难以接受,不少投资者都非常关心:债券为什么跌?还要跌多久?作为投资者,我们该怎么办?下面我们来一一解答这些疑惑。

以债基等为代表的固收产品出现亏损,为什么更难熬?

一是因为债券基金等固收产品以往给人的印象都是“较低风险、稳健收益”,但此次行情的反转,让投资者失去了安全感。

就像陈佩斯与朱思茂的小品《主角与配角》有句经典台词,“长成我这样的叛变革命也就算了,没想到,像你这样浓眉大眼的也叛变革命了”。一句没想到道破玄机。

二是因为对于稳健投资者,大部分资产都会配置在这些低风险产品中,哪怕是出现1%的亏损,但由于投入的本金比例较大,最后账户出现的亏损额度也较大,这也容易导致不适和焦虑。

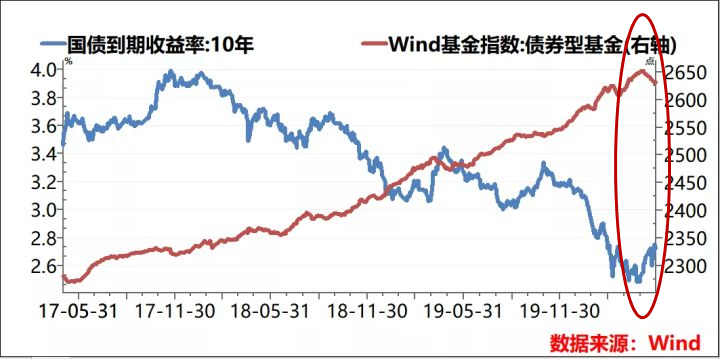

如上图所示,一般我们认为10年期国债收益率和债基收益呈反向关系,今年4月中下旬以来10年国债收益率突然反弹上行,同期债券基金的走势也出现明显回调。

那此次债券为什么会跌呢?还要跌多久?

债基收益率受到未来经济、资金流动性和政策环境等多方面因素的影响。近期债市的调整,市场普遍认为是由于随着疫情的好转,中国经济环比改善迹象明显,进而市场投资风险偏好提升——投资债市的资金转向股市、货币政策收紧资金面转紧和财政政策加大债券供给预期增强等多重因素的共同结果。

对于未来债市的走势,华商基金固定收益部总经理助理,华商稳定增利债券型基金张永志认为,站在现在时点来看,国内货币政策持续收紧的空间有限,整治“浑水摸鱼”是为了更好的“放水养鱼”,引导融资成本下行,支持实体经济依然是当前金融政策的核心诉求,未来债券市场收益率依然有下行空间,利好债券基金表现。

后市该怎么办?

如果对于影响债市走势的这些经济、资金、政策等指标的辩证性还似懂非懂的话,可以大致地通过未来10年期国债收益率走势判断作为未来债基收益的风向标(注意两者是反向关系,有兴趣的朋友可以看看文末针对10年期国债和债基收益关系的拓展阅读)。

如果你觉得未来经济还会持续低迷甚至下行,货币政策导致市场资金流动性继续收紧,那你可以认为10年期国债收益率继续下跌的概率较大,建议继续持有长债基金。

如果你认为随着疫情的进一步控制,未来经济会逐步恢复,市场资金面不会收紧,那么你可以认为10年期国债收益率会继续走高,不如投资更有增长潜力的股票或股票基金上。

从当前情况来看,经济复苏肯定不会一蹴而就,货币政策影响资金面收紧的情况也会逐步改善,并且在全球范围来看,中国债市仍然具有一定的吸引力,对于稳健投资者,不妨可以考虑以债券投资为主,兼顾股票投资的二级债基,即使在债券收益走低的时候,也可尝试借助股票投资收益弥补亏损,力争将短期的股债波动抚平成长期的向上“正能量”。

二级债基:华商稳定增利债券C(630109)

债券投资的逻辑

债券,可以理解成借条,你把钱借给国家或企业,国家或企业给你打个借条,约定到期后给你多少利息,并归还本金。这就是债券。其中国家打的“借条”叫国债,企业打的“借条”叫企业债。

国债由于有国家权威保证,所以比较保险,基本可以看作最安全的理财产品。企业债由于借钱企业的经营状况、企业背景等不同,造成了其靠谱度也不一样。更靠谱的企业信用度更高,就能以更低的利息借到钱,而那些信用评级较低的企业,想拿到借款不容易,只能给更高的利息,才有人愿意借钱。

债券票面约定的利息是债券基金投资的主要收益来源之一,它与债券的差价一起构成债基的收益。债券票面约定利息基本都是固定的,但债券差价却是在不断变动的,因此,债券基金波动是正常现象,低风险并不是无风险,大家投资前,一定要有这方面的心理准备。

债券买卖的差价

这跟十年期国债利率,有很大关系。由于国债的违约风险非常小,国债利率因此常被称为无风险利率。

如果一家公司的债券和国债的利率都是一样的,那显然大家都会选择国债,毕竟公司债有违约的风险,国债更安全。

当国债的利率甚至高于公司债利率时,那大家显然会抛售公司债券,疯狂买入国债。

由于供求关系的影响,原来100元能卖出去的企业债,这时候只能“打折降价”才可能卖出去,这就导致了债券价格的下跌,那么投资了企业债的基金,收益率也会随之下降。

风险提示:基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,以上观点不代表任何投资建议,市场有风险,投资需谨慎。

华商基金APP,基金交易30秒

华商基金APP,基金交易30秒