华商基金邓默:稳定收益控制回撤是衡量优秀量化模型的标准

发布日期: 2020-05-28 09:46:24 来源: 新浪财经

邓默,数学博士,9年证券从业经历

量化投资部总经理,华商新量化、华商量化进取基金经理

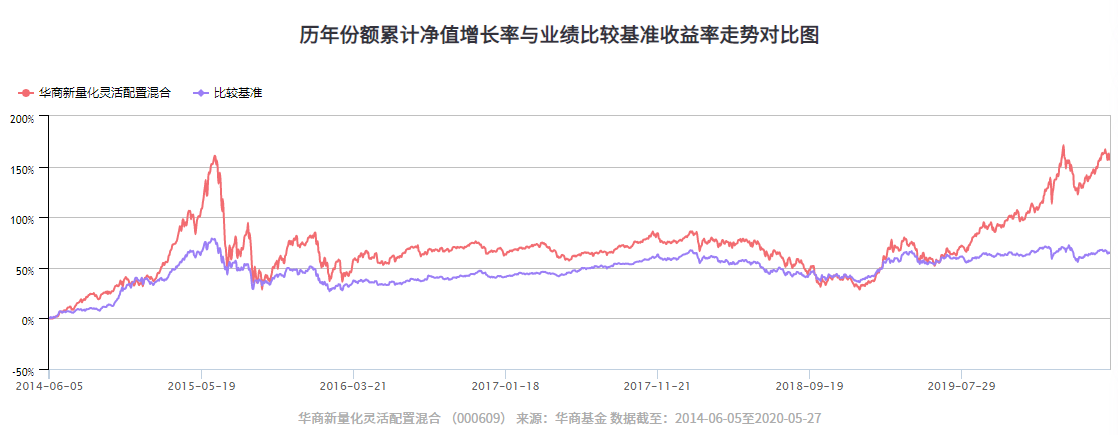

问:我们注意到,华商新量化灵活配置混合基金业绩表现不俗,近一年(52周,即20190513-20200508)净值增长59.58%,您能不能为我们介绍下这只量化基金的模型是怎样的,它是如何获取收益的?

邓默:华商新量化灵活配置混合型基金是以盈利-估值体系为核心指标框架、为数据基础的主动量化基金。简单来说,它以盈利因子的数据作为底层和框架,同时兼顾成长因子,最后以估值因子作为筛选。

具体来看,它是以主动暴露盈利类因子(ROE、ROIC、毛利率、现金流等)和成长因子(业绩增速、PEG等)为主要描述方式,以估值类因子PB,PE为衡量资产价格的考察指标,同时适度暴露市值因子和流动性因子来控制组合风险收益特征,在模型中选出行业景气度处于向上状态,整体估值水品相对合理的股票进行投资。

问:您是如何构建基金组合投资的行业和个股配置的呢?

邓默:作为以主动量化为特色的基金产品,主要通过两个衡量维度和思考框架,将选股的时机和方式分为三种:

一、以便宜的价格买到好股票

在这种投资机会下,个股有较低的估值和较好的盈利增速和景气格局,满足估值低并且盈利质量好的量化因子特征,具备满足低风险高收益的交易特征。但是在实际投资中,很难出现此类的买点,通常情况下在市场非理性下跌中才会出现机会,这种投资机会往往出现在宏观经济预期下行的阶段,由于受到情绪影响,一些处于历史估值底部或者peg合理的股票,同时行业景气度出现向上的拐点,可以作为胜率较高的建仓机会。

二、以合理的价格买到好股票

这种情况下会出现估值与盈利周期匹配,并且风险收益比合理的选股机会。在震荡向上行情中,估值处于中位数区间,盈利向上的选股策略将随时间逐步兑现收益,若市场处于经济见底的回升阶段或者宏观预期较好的牛市期,也会同时获取估值提升的绝对收益贡献。在这种投资机会下,个股所在的行业景气度成为选股的关键考量因素。

三、以便宜的价格买到盈利周期仍需确认的公司

在这种情况下,由于行业的景气度仍然没有确认拐点,但是估值层面已经接近底部,此类选股策略在震荡市或者熊市中由于估值向下的空间有限,有望创造相对于市场的超额收益,可以结合市场状态作为左侧布局的标的。

以上三个维度的买点判断,都是通过风险-收益的对比方式来描述估值和盈利的匹配程度。风险的度量可以通过一些市场数据,包括个股历史波动率,估值分位数以及事件性地高管增减持和定增计划等综合度量,而未来收益,取决于行业的赛道,未来盈利加速度,分析师一致预期数据的确定性等来考察,通过定量地描述风险和收益特征, 完成一个整体组合投资的行业和个股配置。

问:您的量化基金是如何进行调仓的呢?

邓默:基金调仓频率一般在1个月左右,遇到极端市场情况频率会更高一些。我们主要是通过策略回测来验证模型,然后通过对模型效果实时地检测以及及时调整模型参数和设置来完善量化模型的有效性,由于我们很多核心因子是基于基本面业绩,整个模型换手较低,可以有效地降低调仓时的流动性冲击。

问:您衡量一个量化模型优劣的标准是什么?

邓默:我认为能够提供持续稳定收益,能够很好地控制风险和回撤是衡量好的量化模型和基金的标准。作为量化基金经理应该具备对量化模型的掌控能力,对金融数据的理解能力以及对市场变化的适应能力。对于具体的评价标准,首先我们要观察量化模型在模拟盘中的表现,检验我们的算法是否在持续创造超额收益,另外在实盘操作中,我们还会定期地回看实际的盈利情况和模拟盘的偏差,测算投资组合的风险暴露,考察申购赎回和仓位限制对于净值的影响等等,最终的目标就是可以稳定的跑赢产品所对应地基准指数。

风险提示:基金过往业绩及净值高低不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。以上观点不代表投资建议,市场有风险,投资需谨慎。

基金经理邓默历任基金:华商量化进取灵活配置混合:2015-09-09--今;华商大盘量化精选灵活配置混合:2015-09-09--2017-04-26;华商新量化灵活配置混合:2015-09-09--今;华商动态阿尔法灵活配置混合:2018-02-23--今;华商红利优选灵活配置混合:2019-03-08--今;华商电子行业量化股票发起式:2019-09-17--今;华商计算机行业量化股票发起式:2019-10-30--今。